Rakennusalan käännetty ALV

Aliurakoitsijalle kuuluvan ALV:n maksaminen vatiolle pyritään varmistamaan käännetyllä arvonlisäverolla.

Suomessa on ollut rakennusalalla käytössä käännetty arvonlisävero vuodesta 2011 lähtien.

Aliurakoitsijan ei tarvitse tilittää arvonlisäveroa

Mikäli arvonlisävero maksettaisiin rakennusalan aliurakoitsijaketjuissa normaaliin tapaan, tulisi jokaisen ketjuun kuuluvan aliurakoitsijan tilittää valtiolle vero omasta arvonlisästään. Käännetyssä arvonlisäverossa näiden ei tarvitse tilittää mitään ja veron tilittää lopulta kokonaisuudessaan rakennusyritys. Veronhan varsinaisesti maksaa loppuasiakas (esimerkiksi taloyhtiö tai kotitalous) laskuun merkityn arvonlisäveron mukaan - ja rakennusyritys tilittää sen valtiolle.

Kun rakennusyritys teettää työtä aliurakoitsijalla, ei aliurakoitsija lisää rakennusyritykselle lähettämäänsä laskuun arvonlisäveroa. Laskussa on siis arvonlisäveroton hinta sekä lisäksi maininta siitä, että on ostajan velvollisuus ilmoittaa ja maksaa arvonlisävero.

Lasku voi myös olla ostajan laatima, tällöin tulee laskussa olla merkittynä "itselaskutus".

Aliurakoitsijan eli myyjän tulee ilmoittaa myymiensä rakennuspalveluiden yhteismäärä verottajalle annettavan arvonlisäveroilmoituksen kohdassa "Rakentamispalvelun ja metalliromun myynnit".

Rakennusyrityksen eli ostajan tulee laskea laskun arvonlisävero 25,5%:n (uusi yleinen verokanta 1.9.2024 alkaen) mukaan ja ilmoittaa se verottajalle niin rakentamispalvelun oston verona kuin myös vähennettävänä verona.

Esimerkki: rakennusyritys maksaa ALV:n myös alihankkijan puolesta

Oletetaan, että rakennusyritys myy taloyhtiölle ikkuna- ja oviremontin 100.000 eurolla, laskun loppusummaksi tulee näin 100.000€ + alv(25,5%) eli 125.500€.

Rakennusyritys ostaa remontin toteutuksen kokonaisuudessaan alihankkijalta, joka laskuttaa työstä 90.000€ ja tässä laskussa ei siis ole arvonlisäveroa. Rakennusyritys tilittää arvonlisäveron eli 25.500€ valtiolle.

Huomioitavaa siis on, että rakennusyrityksen tilittämä ALV ei määräydy sen oman arvonlisän (10.000€) mukaan, vaan se maksaa arvonlisäveron myös alihankkijan tarjoaman palvelun kokonaissummasta (90.000€).

Tarkemmat ja päivittyvät ohjeet rakennusalan käännetystä arvonlisäverosta löytyvät verottajan sivuilta.

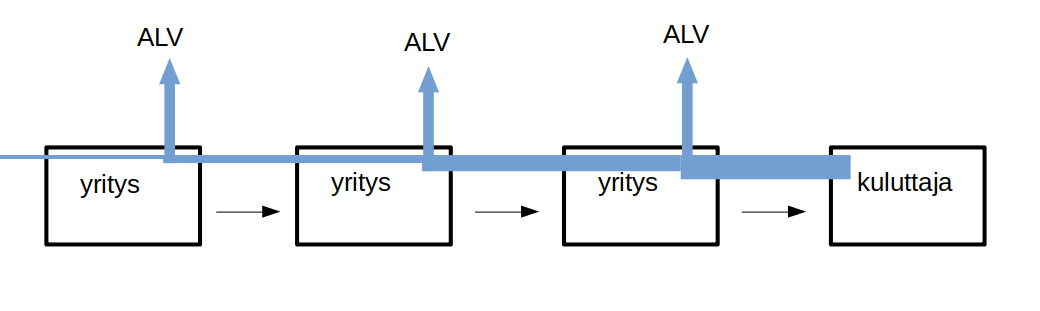

"ALVittomat" alihankkijaketjut voivat olla pitkiäkin

Huomionarvoista on myös, että alihankkijoiden ketjut voivat olla pitkiäkin. Yllä kuvattu rakennuspalvelua myyvä yritys voi sekin olla jonkin toisen rakennusyrityksen alihankkija, jolloin se ei lisää omaan laskuunsa arvonlisäveroa. Lopullisen tuotteen myyvä yritys vastaa siis koko alihankintaketjun tarjoaman palvelun arvonlisäveron maksamisesta valtiolle.

Ostajan velvollisuus maksaa myyjän vero kumoutuu veron vähentämisellä

Käännetyssä arvonlisäverossa siis veron tilittää valtiolle myyjän sijasta ostaja. Mikäli aliurakoitsijoita on ketjutettu, on tämä oikeastaan silmänkääntötemppu. Maksettava summa kumoutuu sillä, että kyseisen summan saa vähentää. Ostajan siis pitää maksaa myyjän arvonlisävero, mutta toisaalta hän voi vähentää sen - toki olettaen, että sen ylipäätään saa vähentää.

Kun ketjun viimeinen rakennusyritys tekee lopuksi laskun loppuasiakkaalle, on se aivan tavanomainen ja sisältää arvonlisäveron 25,5%:n mukaan. Tämä arvonlisävero sitten maksetaan valtiolle ketjun viimeisen rakennusyrityksen toimesta.

Taustalla verovilppien torjunta

Käännetyn arvonlisäveron tarkoitus on harmaan talouden ja talousrikollisuuden torjunta. Verottaja haluaa varmistaa, että se saa rakennusalan alihankkijoiden työn arvonlisäverotuksen piiriin. Järkeily menee niin, että mikäli alihankkija olisi itse vastuussa arvonlisäveron maksamisesta valtiolle, voisi houkutus jättää maksamatta olla liian suuri. Rakennusalan alihankkijat ovat tyypillisesti pieniä toimijoita ja leimallista on myös ulkomaisen työvoiman käyttö.

Rakennusalan harmaan talouden torjunta: käännetty ALV, veronumero, rakentamisilmoitukset (urakkailmoitus ja työntekijäilmoitus)

Verottajalla on käännetyn arvonlisäveron lisäksi muitakin keinoja rakennusalan verovilppien torjuntaan. Kaikilla rakennustyömaalla työskentelevillä tulee olla veronumero. Lisäksi rakennustyöstä on annettava verottajalle rakentamisilmoitus. Rakentamisilmoitus voi olla urakkailmoitus tai työntekijätietojen ilmoitus. Lue lisää taloyhtiön urakkailmoituksesta.

Yllä kuvatussa tilanteessa kaikilla alihankkijan ovi- ja ikkunaremonttiin osallistuneilla työntekijöillä tulee olla veronumero. Alihankkijalta työn tilanneen rakennusyrityksen tulee antaa verottajalle urakkailmoitus tehdystä työstä sekä työntekijäilmoitus työmaalla työskennelleistä henkilöistä. Taloyhtiön taas tulee antaa urakkailmoitus rakennusyritykseltä tilaamastaan työstä.

Käänteinen arvonlisävero on siis yksi osa verottajan harjoittamaa rakennusalan harmaan talouden torjuntaa.

Kirjoittaja:

Lähteet ja lisätiedot:

Vero.fi: Rakennusalan käännetty arvonlisäverovelvollisuus

Vero.fi: Rakennusalan harmaan talouden torjunta

Maria Cederström: Rakentamispalveluiden käännetyn verovelvollisuuden vaikutukset Tilitoimisto X:n rakennusalalla toimiviin asiakkaisiin A, B ja C

Päivitetty: 30.8.2024

Julkaistu: 14.9.2022

Uusimmat samoilla tageilla varustetut:

ALV-kannat

Suomen arvonlisäveroprosentit ovat 1.9.2024 alkaen 25,5 % (yleinen kanta) sekä 10 % ja 1.1.2026 alkaen 13.5 %:ksi muuttuva 14 %:n kanta (alennetut kannat) sekä nollaverokanta. Lisäksi jotkut tuotteet ja palvelut on kokonaan vapautettu ALV:sta.

Miten ALV lasketaan?

ALV:n laskemisessa pitää tietää tuotteen tai palvelun verokanta. Itse prosenttilasku tehdään verottomasta hinnasta.

Pyöristykset ALV:n laskennassa: matemaattisesti mahdottomat hinnat?

On olemassa koko joukko arvonlisäverollisia hintoja, joihin ei voi matemaattisesti päätyä, mikäli vero lasketaan verottomasta hinnasta. Tällainen on esimerkiksi 30 €, kun ALV on 25,5 %. Nämäkin hinnat ovat mahdollisia, mutta silloin veroton hinta tulee tulkita pyöristetyksi.

Miten ALV toimii?

Arvonlisävero on kuluttajan maksama vero. Yritykset toimivat veronkantajina eli he keräävät verot ja tilittävät ne valtiolle.

Euroopassa on ALV - Yhdysvalloissa sales tax

Euroopassa tuotantoketjuun kuuluvat yritykset tilittävät kuluttajan maksaman ALV:n valtiolle suhteessa niiden arvonlisään. USA:n sales taxin taas tilittää kuluttajamyynnin tehnyt yritys kokonaisuudessaan. Sales tax maksetaan paikallisille toimijoille, ei valtiolle. Sales tax toimii kuin käänteinen ALV.